Как человек, который за последние несколько десятилетий прошел через различные рыночные циклы, я заинтригован этим анализом. Взаимосвязь экономического роста, настроений инвесторов и криптопространства — это увлекательное исследование динамики глобальных финансов.

Как вы могли бы скорректировать свой инвестиционный портфель, чтобы извлечь выгоду из потенциального роста, стимулируемого глобальными центральными банками, снижающими процентные ставки и повышающими ликвидность? Давайте углубимся в эту тему.

Оглавление

Макроэкономические триггеры углубляются

Мировые фонды переживают значительный рост благодаря тому, что центральные банковские учреждения по всему миру, особенно в Китае и США, реализуют стратегии по вливанию капитала в экономику своих стран.

Китай представил план экономического развития стоимостью 143 миллиарда долларов, который будет способствовать устойчивому росту по всей стране. Кроме того, Народный банк Китая поручил коммерческим банкам снизить ставки по ипотечным кредитам по существующим ипотечным кредитам как минимум на 0,3 процентных пункта ниже основной ставки по кредитам с целью поддержать слабеющий сектор недвижимости к 31 октября.

Следовательно, китайские акции испытывают беспрецедентную тенденцию к росту. За последние пять дней индекс Shanghai Composite взлетел на 20%, а всего за один день, 30 сентября, он даже увеличился на 8%.

замечательный рост: фондовый рынок Китая на этой неделе пережил невероятный рост

— Radar (@RadarHits), 30 сентября 2024 г.

Но дело не только в Китае. 18 сентября Федеральная резервная система США провела агрессивное снижение ставки на 50 базисных пунктов, и, согласно данным CME FedWatch Tool, рынок теперь ожидает еще одного снижения на 25–50 базисных пунктов в ноябре. Если это произойдет, ставка по федеральным фондам может упасть до диапазона 4,25-4,50% или 4,50-4,75%.

Кроме того, после заседания Федерального комитета по открытому рынку 18 сентября криптовалюты в целом показали себя лучше, чем обычные активы. Учитывая растущий уровень ликвидности, особенно в США и Китае, вполне вероятно, что интерес инвесторов к более рискованным предприятиям, таким как криптовалюты, значительно возрастет в ближайшие дни.

Давайте углубимся в эти события и исследуем их потенциальное влияние на рынок криптовалют, уделяя особое внимание Биткойну по мере нашего продвижения вперед.

Глобальная ликвидность растет

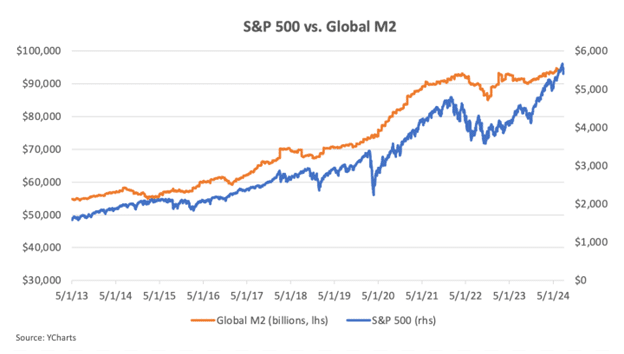

Среди различных факторов, влияющих на колебания цен на Биткойн, глобальная ликвидность выступает в качестве важного предсказателя.

Проще говоря, термин «глобальная ликвидность» или «предложение М2» представляет собой легкодоступные средства, такие как наличные деньги и сбережения в банках. Когда центральные банки ослабляют свои ограничения, например, снижая процентные ставки или предоставляя экономические стимулы, они эффективно ускоряют обращение денег внутри финансовой системы.

Со временем было замечено, что стоимость Биткойна обычно увеличивается по мере увеличения глобальной денежной массы, тогда как в периоды сокращения ликвидности она обычно испытывает трудности.

Согласно исследованию, проведенному Lyn Alden Investment Strategy, связь между биткойнами и глобальной ликвидностью с мая 2013 года по июль 2024 года была чрезвычайно сильной с коэффициентом корреляции 0,94. Корреляция 1,0 будет означать идеальное совпадение, так что это очень близко.

Если посмотреть на меньшие периоды времени, можно увидеть более сложную картину. В частности, при рассмотрении 12-месячного скользящего окна связь между Биткойном и ликвидностью немного ослабевает до 0,51. А если мы еще больше сузим фокус до 6-месячного периода, корреляция станет еще менее выраженной, снизившись до 0,36.

Что вызывает такие колебания цены Биткойна? Хотя долгосрочные изменения цен в первую очередь обусловлены ликвидностью, на краткосрочные колебания часто влияют события, специфичные для Биткойна, такие как изменения в регулировании, изменения в настроениях рынка или важные новости о криптовалютах. Вот почему Биткойн может иногда отклоняться от общей тенденции ликвидности в краткосрочной перспективе.

В настоящее время мы наблюдаем изменение сценария мировой ликвидности. После фазы сокращения денежная масса М2 снова увеличивается быстрыми темпами. На протяжении большей части 2022 года и начала 2023 года он сокращался из-за ужесточения мер Федеральной резервной системы, но с тех пор он пережил один из самых резких ростов за последнее время, превысив к началу сентября 21 триллион долларов.

К концу сентября денежная масса М2 во всем мире достигла примерно 108 триллионов долларов, что указывает на значительный рост стоимости после нескольких месяцев стагнации и предполагает восходящую траекторию.

Увеличение ликвидности имеет важное значение, поскольку, как показали прошлые события, стоимость Биткойна имеет тенденцию расти с увеличением ликвидности. Эта закономерность была очевидна во время пандемии COVID-19 в 2020 году, когда центральные банки, особенно ФРС, вкачали огромные суммы денег в экономику. Следовательно, предложение M2 выросло, и цена Биткойна отразила этот рост.

Однако, когда Федеральная резервная система начала повышать процентные ставки и сокращать предложение ликвидности в 2022 году, рост М2 замедлился, а стоимость Биткойна резко упала.

По сути, очень важно понимать, что Биткойн имеет тенденцию сильно реагировать на изменения уровня ликвидности. Когда денежная масса М2 во всем мире растет, Биткойн обычно приобретает ценность. Учитывая текущий рост ликвидности, особенно в США и Китае, есть большая вероятность, что мы вскоре увидим еще один рост цен на биткойны.

Хотя история показывает, что краткосрочные движения цен могут отклоняться от долгосрочного тренда, важно внимательно следить как за ликвидностью рынка, так и за аспектами, связанными с биткойнами, чтобы прогнозировать потенциальные будущие направления цен.

Эффект просачивания вниз

Поскольку центральные банки во всем мире увеличивают ликвидность, возникающий в результате приток капитала постепенно влияет на экономику в целом. В конечном итоге эти эффекты распространяются и на рынок криптовалют.

Процедура начинается, когда в традиционных отраслях наблюдается приток денежных средств, что позволяет как предприятиям, так и потребителям удерживать больше средств. Этот приток средств стимулирует увеличение расходов и инвестиционных возможностей по различным типам активов.

Начнем с того, что фонды, как правило, направляются в сторону надежных инвестиций, таких как облигации, драгоценные металлы (золото) или недвижимость. Такие активы часто растут на ранних этапах, потому что инвесторы ищут надежные и устоявшиеся рынки для защиты своих денег.

По мере накопления ликвидности и роста веры в экономику наступает новый этап, когда инвесторы ищут более высокую доходность. Такое смещение фокуса приводит их к более рискованным инвестициям.

За последние двадцать лет Китай пережил пять значительных подъемов фондового рынка, причем почти половина из них была вызвана существенными финансовыми стимулами. Учитывая, что в настоящее время в Китае идет новая волна экономического стимулирования, некоторые эксперты предсказывают, что это может спровоцировать четвертый такой подъем.

За последние двадцать лет в Китае произошло четыре значительных подъема фондового рынка, три из которых были в основном вызваны экономическими стимулами. Кажется, сейчас мы можем начать новый всплеск, вызванный стимулированием, который увеличивает ожидание потенциальной прибыли в диапазоне от 50% до 100%.

— Гавекал (@Gavekal) 30 сентября 2024 г.

По мере того, как инвесторы становятся все более смелыми и предприимчивыми, они начинают изучать инвестиционные возможности за пределами традиционных фондовых рынков в поисках более высокой доходности. Именно здесь в игру часто вступают криптовалюты.

Инвестиции, такие как Биткойн, часто считаются высокодоходными возможностями с высокими ставками. В связи с увеличением средств, обращающихся на финансовом рынке из-за политики центрального банка, часть этой ликвидности имеет тенденцию со временем просачиваться в сектор криптовалют.

Со временем эта ситуация неуклонно развивается под влиянием таких факторов, как экономический рост, мнения инвесторов и постоянный поиск прибыльных доходов на рынке, наполненном ликвидностью.

По сути, эта серия событий — от экономики до облигаций, затем акций и, наконец, криптовалюты — подчеркивает влияние, которое политика центрального банка может оказать на привлекательность рынка криптовалют как инвестиционного варианта, особенно в периоды увеличения количества денег. поставлять.

Что думают эксперты?

Некоторые аналитики придерживаются мнения, что скоординированные усилия по денежным вливаниям, налогово-бюджетному стимулированию и снижению процентных ставок могут создать благоприятную среду для того, чтобы высокорискованные инвестиции, такие как Биткойн, получили известность.

Квинтен Франсуа, один из основателей WeRate, делится обнадеживающим взглядом на историю, отмечая, что значительное большинство, примерно 80%, октябрьцев наблюдали положительные результаты как на фондовых, так и на криптовалютных рынках, что позволяет предположить, что они часто процветают в течение последних трех месяцев. года.

80% октября были яркими, с зеленым оттенком.

— Квинтен | 048.eth (@QuintenFrancois) 30 сентября 2024 г.

Весьма интересно отметить, что каждый год выборов последовательно переживает «зеленый» период с октября по декабрь. Тот факт, что благоприятный сентябрь часто предсказывает успешный четвертый квартал, добавляет ему привлекательности.

Не все люди рассматривают приток денег как радужную ситуацию. Вместо этого Даниэль Лакаль, экономист и педагог, занимает более осмотрительную позицию по этому вопросу.

Беспрецедентный рост глобальной ликвидности, как видно из Bloomberg, указывает на быстрое сокращение денежной массы, что может привести к длительному экономическому застою и увеличению более рискованных инвестиций.

— Даниэль Лакаль (@dlacalle_IA), 29 сентября, 2024 год

Он предупреждает, что, хотя ликвидность действительно «взрывоопасна», это не обязательно все хорошие новости. Лакаль предупреждает, что этот массовый приток денег может привести к «беспрецедентному денежному разрушению».

Как предполагает Лакаль, рост ликвидности потенциально может привести к инфляции, экономической вялости и образованию финансовых пузырей — рискам, которые могут негативно повлиять на устойчивые рынки, такие как криптовалюты, в течение длительного периода.

В то же время Макс Султаков, глава Yona Network, предложил уникальный взгляд на криптовалютные новостные платформы на то, как ликвидность влияет на стоимость Биткойна.

Исторически сложилось так, что Биткойн имеет тенденцию расти в цене в периоды, когда мировая денежная масса увеличивается. Это по утверждению Султакова. Он также ожидает, что институциональные инвесторы могут начать переводить большие суммы средств в биткойны и криптовалюты, чтобы защитить свои активы от потенциальной нестабильности традиционных бумажных валют.

Важным аспектом, который следует учитывать, как предлагает Султаков, является влияние нецентрализованно управляемых активов в регионах, где действуют строгие ограничения на капитал, особенно в Китае.

В Китае криптовалюта служит не только инвестиционной возможностью, но и жизненно важным средством для частных лиц по выводу своих активов из-под контроля правительства.

Учитывая растущее изобилие средств на этих рынках, вполне вероятно, что люди могут выбрать децентрализованные активы, такие как Биткойн, в качестве средства защиты своего богатства, минуя регулирующий контроль правительств.

Как криптоинвестор, я слежу за последними обновлениями Федеральной резервной системы, и кажется, что председатель Джером Пауэлл намекнул на дальнейшее снижение процентных ставок в ближайшем будущем. Однако эти сокращения, вероятно, будут меньше, чем недавнее снижение на 0,5%, которое мы наблюдали.

Поскольку процентные ставки в США в настоящее время составляют примерно 4,8% и поставлена цель снизить их примерно до 3%, Пауэлл пояснил, что это подразумевает «два дополнительных снижения, но не многократное снижение на 0,5 процентного пункта». Это заявление предполагает, что Федеральная резервная система проявляет осторожность, чтобы не допустить перегрева экономики.

Проще говоря, по мере увеличения количества криптовалюты, доступной для торговли (ликвидности), это может привести к увеличению объема средств, направляющихся в сторону высокорисковых инвестиций. Тем не менее, поддержание хрупкого равновесия между инфляцией и экономической стабильностью по-прежнему имеет решающее значение.

Смотрите также

- Будущее Drift Protocol: прогнозы цены на криптовалюту DRIFT

- Будущее PAAL AI: прогнозы цены на криптовалюту PAAL

- Будущее Cetus Protocol: прогнозы цены на криптовалюту CETUS

- Лидеры роста и падения

- Будущее PUPS•WORLD•PEACE: прогнозы цены на криптовалюту PUPS

- Будущее SPX6900: прогнозы цены на криптовалюту SPX

- Будущее Wexo: прогнозы цены на криптовалюту WEXO

- Будущее ResearchCoin: прогнозы цены на криптовалюту RSC

- Будущее Jito: прогнозы цены на криптовалюту JTO

- Будущее MAGA: прогнозы цены на криптовалюту TRUMP

2024-10-02 17:59