Как опытный исследователь с более чем двадцатилетним опытом работы в сложном мире финансовых рынков и нормативно-правовой базы, я не могу не испытывать чувство дежавю, читая о нежелании Комиссии по ценным бумагам и биржам США одобрять ETF Solana. Кажется, что мы застряли во временной петле: каждая новая заявка на криптовалютный ETF сталкивается с теми же препятствиями, что и ее предшественники.

📢 Хватит верить мифам! В Новости Сегодня подают факты так, что твои сомнения уходят в прошлое.

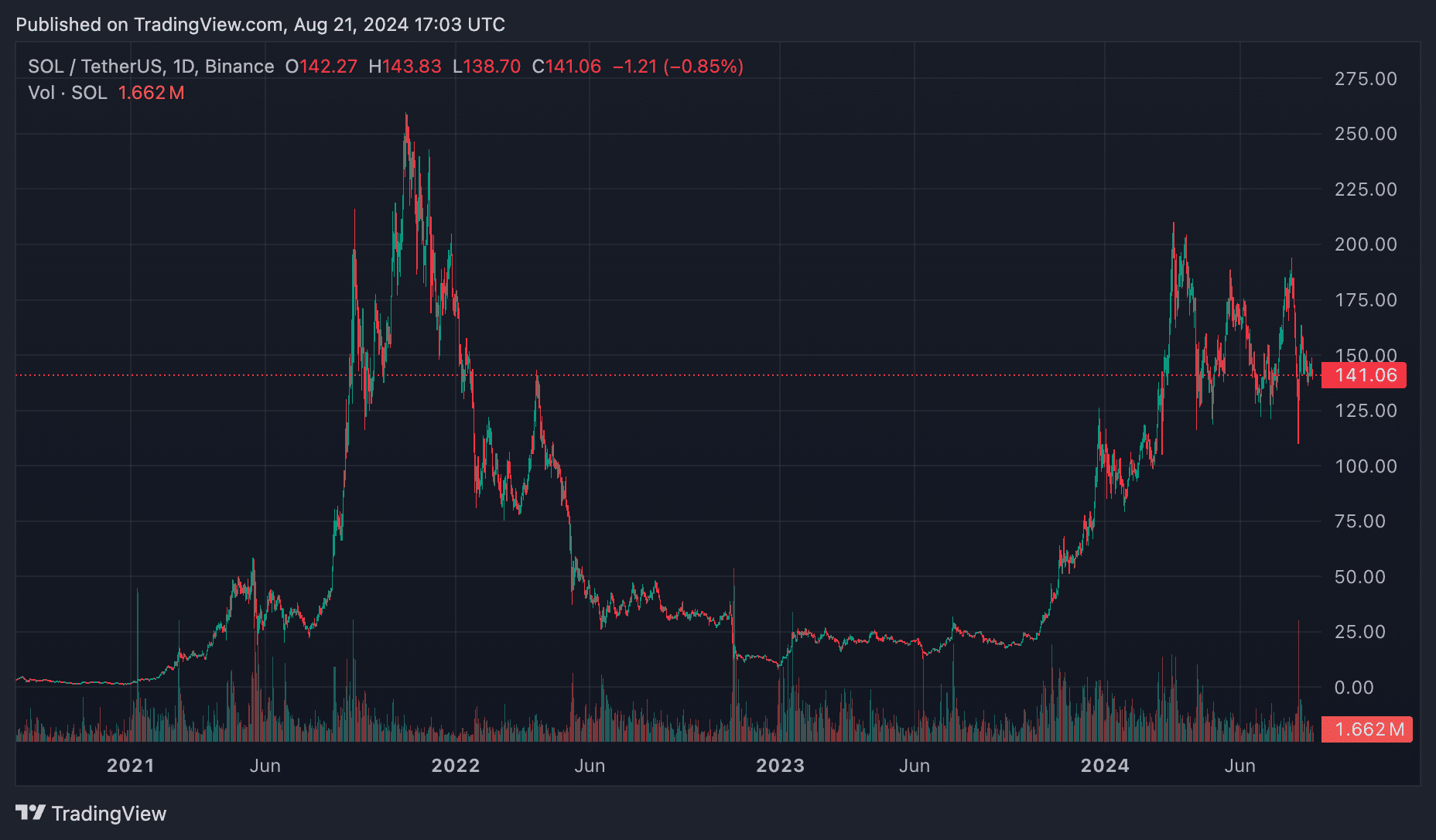

Присоединиться в TelegramПохоже, что Комиссия по ценным бумагам и биржам США (SEC) еще не приняла решение об одобрении биржевых фондов (ETF) на основе Solana (SOL), поскольку они все еще обсуждают, следует ли классифицировать SOL как ценную бумагу. .

Как исследователь, я стал свидетелем долгожданного появления биржевых фондов на базе биткойнов на рынке США спустя несколько лет. Процесс одобрения ETF Ethereum (ETH) был не менее сложным и трудным, и эмитенты сталкивались на этом пути с аналогичными препятствиями.

Похоже, что путь к запуску Solana ETF может стать значительно более трудным, поскольку Комиссия по ценным бумагам и биржам, похоже, полна решимости противостоять этому процессу, твердо отстаивая свою позицию.

За последние несколько месяцев я заметил значительный приток средств, исчисляемый миллиардами, в криптовалютные биржевые фонды (ETF). Эта тенденция вызвана инвесторами, которые ищут более косвенный способ заработать на колебаниях цен на ведущие цифровые активы, без необходимости напрямую владеть этими активами.

Воодушевленные достижениями этих продуктов, провайдеры, похоже, стремятся расширить возможности, вводя фонды, привязанные к монетам, которые имеют менее устоявшуюся рыночную стоимость.

Однако есть проблема, требующая внимания: Комиссия по ценным бумагам и биржам (SEC) еще не определила статус Соланы как ценной бумаги, и эта неопределенность, похоже, препятствует продвижению заявок из-за их текущей позиции.

Получение одобрения влечет за собой работу с многочисленными документами и ведение переговоров между сторонами, которые выдают эти документы, и теми, кто их регулирует. Проще говоря, эта ситуация сводится к заполнению большого количества документов и координации как с эмитентами, так и с регуляторами.

Недавно акцент сместился на Cboe Global Markets, поскольку они подали заявки на заявки 19b-4, представляя две отдельные компании, стремящиеся представить биржевые фонды Solana (ETF) в Соединенных Штатах.

Основываясь на моем обширном опыте в финансовой индустрии, я могу с уверенностью сказать, что решение VanEck и 21Shares запросить разрешение у SEC на листинг биржевых фондов (ETF), ориентированных на криптовалюты, является стратегическим. Как человек, наблюдавший за эволюцией рынка криптовалют на протяжении многих лет, я знаю, что эти две компании уже зарекомендовали себя как ключевые игроки в секторе крипто-ETF. Эта последняя разработка подчеркивает их приверженность инновациям и веру в потенциальный рост цифровых активов.

Как человек, который много работал с регулирующими органами и сталкивался с их склонностью откладывать принятие важных решений, я считаю этот шаг стратегическим. Устанавливая четкие сроки, он заставляет регулирующие органы действовать оперативно, а не откладывать важные вопросы до более удобного времени. Однако, исходя из своего прошлого опыта, я должен признать, что SEC продемонстрировала привычку откладывать решения, откладывая дело на потом. Такая практика не только неэффективна, но и разочаровывает тех, кто хочет видеть прогресс и продвигаться вперед в реализации своих проектов. Будем надеяться, что на этот раз все будет по-другому, и регулирующие органы отдадут приоритет своевременным действиям.

Как криптоинвестор, у меня есть несколько важных новостей: таймер для потенциального одобрения биткойн-ETF не начнет отсчитываться до тех пор, пока документы 19-4b не будут официально опубликованы в Федеральном реестре. Судя по опубликованному вчера отчету, похоже, что заявка Cboe так далеко не продвинулась.

Как опытный инвестор с более чем двадцатилетним опытом работы, я видел свою долю нормативных препятствий, когда дело доходит до запуска биржевых фондов (ETF). Хотя у ETF Solana действительно может быть шанс быть одобренным в какой-то момент в будущем, недавний отказ Cboe Global Markets подчеркивает, что им, возможно, придется вернуться и уточнить свое предложение. Язык, использованный в их первоначальном представлении, возможно, не был достаточно ясным или убедительным, чтобы соответствовать нормативным стандартам, с чем я сталкивался неоднократно на протяжении своей карьеры. Чтобы разобраться в сложностях финансовой индустрии, нужны терпение и настойчивость, и я бы посоветовал создателям ETF Solana воспринять этот отказ как возможность для обучения и поработать над улучшением своей заявки, прежде чем подавать ее повторно.

А что насчет эмитентов?

Как криптоинвестор, я размышляю над еще одним важным аспектом. Независимо от того, сколько 19-4bs Cboe решит подать, создание Solana ETF зависит от подачи эмитентом формы S-1. В этом всеобъемлющем документе излагаются их стратегии и планы перед дебютом на национальной бирже.

Как криптоинвестор, я считаю примечательным упомянуть роль ВанЭка на рынке. В настоящее время они управляют спотовым биржевым фондом биткойнов (ETF) под названием HODL, который занимает седьмое место среди многочисленных конкурентов с активами под управлением на сумму более 648 миллионов долларов. С другой стороны, их аналог Ether ETF, ETHV, имеет более скромные 58 миллионов долларов.

Как исследователь, я сообщаю, что, несмотря на продолжающееся сопротивление со стороны Комиссии по ценным бумагам и биржам (SEC), ВанИк остается твердым в своей позиции, без каких-либо признаков отступления. На этой неделе Мэтью Сигел, руководитель отдела исследований цифровых активов VanEck, публично заявил…

«Имейте в виду, что такие платформы, как Nasdaq и CBOE, предлагают модификации правил (19b-4) для введения новых биржевых фондов (ETF). Такие компании, как VanEck, несут ответственность за составление проспекта, называемого S-1. Наш приложение все еще активно.»

Как криптоинвестор, я заметил, что ситуация с ETF 21Shares Solana, похоже, находится в подвешенном состоянии по сравнению с другими. Это может указывать на то, что эмитент решает отойти в сторону, пока он преодолевает сложности нормативной базы.

Чем отличается СОЛ?

Меня как исследователя часто спрашивают о, казалось бы, парадоксальной ситуации, когда Комиссия по ценным бумагам и биржам (SEC) одобряет биржевые торгуемые фонды (ETF) Биткойна (BTC) и Эфириума (ETH), но по-прежнему неохотно относится к Солане (SOL). Проще говоря, решение не обязательно является вопросом фаворитизма, а скорее тщательной оценкой готовности каждого актива к такому инвестиционному инструменту. Основной задачей SEC является обеспечение того, чтобы любой ETF опирался на надежную рыночную инфраструктуру и нормативные гарантии для защиты инвесторов. Несмотря на то, что BTC и ETH достигли зрелости в этих областях, SOL все еще может восприниматься как нуждающийся в большем количестве времени для удовлетворения этих строгих требований.

После долгих размышлений, учитывая такие вопросы, как «манипулирование рынком» и возможные юридические споры с Grayscale, Комиссия по ценным бумагам и биржам, похоже, изменила свою позицию. Теперь они, похоже, верят, что Биткойн и Эфир можно отнести к категории товаров, а не ценных бумаг. На это решение могло повлиять участие крупных игроков, таких как BlackRock и Fidelity, в предложении продуктов ETF на основе этих двух ведущих криптовалют.

Двигаясь дальше, давайте обсудим Solana, платформу, связанную с Сэмом Бэнкман-Фридом, которая столкнулась с несколькими громкими простоями. Комиссия по ценным бумагам и биржам (SEC) активно предпринимает действия и обвиняет такие компании, как Coinbase, в том, что они действуют как незарегистрированные брокеры по ценным бумагам, изначально разрешая торговлю токенами SOL. Смягчение позиции в отношении заявок на ETF потенциально может ослабить его позиции в продолжающихся юридических баталиях в других странах.

Однако важно признать дополнительную проблему, требующую внимания: если ETF Solana когда-либо будет реализован, потенциал спроса может быть относительно низким.

Узнаваемость бренда помогает объяснить, почему биржевые фонды Биткойн имеют активы под управлением в общей сложности на 48 миллиардов долларов, а ETF-ETF отстают на 7,3 миллиарда долларов.

На значительную часть интенсивных действий в первую очередь влияют такие организации, как BlackRock и Fidelity, которые еще не заявили о планах по разработке продукта, связанного с Solana.

В отсутствие обоих игроков у SEC может быть мало стимулов менять свою позицию.

Смотрите также

- Будет ли XRP новой площадкой для миллионеров? Узнайте сами!

- Будущее эфириума: прогнозы цены на криптовалюту ETH

- Будущее Mog Coin: прогнозы цены на криптовалюту MOG

- Акции SBER. Сбербанк: прогноз акций.

- AERGO/USD

- Будущее Bone ShibaSwap: прогнозы цены на криптовалюту BONE

- Акции TGKA. ТГК-1: прогноз акций.

- Изучение связей криптовалют с Уолл-стрит: хорошие и плохие | Мнение

- Крипто-мошенники украли почти 60 миллионов долларов у 20 жертв в первом полугодии 2024 года, показывают данные

- Будущее Arkham: прогнозы цены на криптовалюту ARKM

2024-08-21 20:19